Toda decisão de uma empresa é baseada em dados. Monitorar as métricas, como LTV, se torna parte de um planejamento de sucesso.

Como saber o momento de manter ou mudar o rumo de sua estratégia comercial? Métricas como CLV, LTV, CAC e ROI devem se tornar parte do seu dia-a-dia. É a partir destes dados que você acompanha os resultados e define o ICP da sua empresa.

Neste post você verá

O que é LTV?

LTV é a sigla para “Lifetime Value”, que traduzido significa “Valor do Tempo de Vida” de um cliente. Refere-se ao valor total de dinheiro que um cliente provavelmente gastará em produtos ou serviços de uma empresa durante toda a sua vida como cliente.

Qual a importância do lifetime value?

Obtendo esse número, sua empresa terá maior clareza sobre seu próprio negócio, identificando pontos-chave sobre a experiência que seu cliente tem sobre a sua marca. Isso é importante para começar a traçar o seu perfil de cliente ideal.

Além disso, com uma estrutura bem elaborada, o LTV também é útil para gerar projeções orçamentais. Ao ter essa métrica estável, é possível realizar estimativas de lucro, como, por exemplo, a quantidade de novos clientes necessários para alcançar essa margem.

Essa métrica também pode ser utilizada para que se identifique padrões e melhorias a serem utilizados em novos clientes. Dessa forma o nível de satisfação sobe e ele passa a ser seu cliente por muito mais tempo. Está na hora de pôr a mão na massa e realizar essa pesquisa interna.

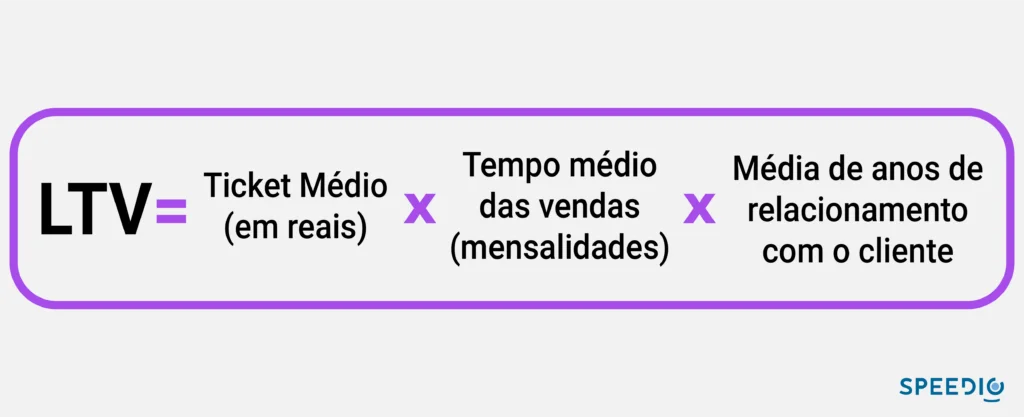

Como calcular o LTV

Para calcular o LTV, você multiplica o ticket médio com a média de compras por cliente a cada ano, o valor dado é multiplicado pela média de tempo de relacionamento.

Como aumentar o LTV?

Se um cliente está satisfeito com seu produto ou serviço ele dificilmente vai parar de consumi-lo. A satisfação de um cliente está anexada a qualidade e a experiência que ele tem com sua marca. Lembre-se que você possui um concorrente e seu cliente pode ir para lá a qualquer momento.

Realizar melhorias contínuas no seu processo (e produto), investir em upselling e cross selling e fidelizar seus clientes, são ótimos pontos para que eles fiquem mais tempo com você.

CAC, o que é?

CAC é a sigla para Custo de Aquisição de Cliente, que representa o valor total médio que uma empresa gasta para adquirir um novo cliente. Isso inclui os custos com marketing, publicidade, vendas, entre outros, divididos pelo número de novos clientes adquiridos no período considerado.

Essa métrica anda lado a lado com lifetime value. Afinal, de nada adianta investir um valor alto para converter um lead se ele for seu cliente por pouco tempo.

Aqui entra novamente a importância de ter um ICP bem definido. É dessa forma que você conseguirá focar seu investimento para o público alvo ideal, aumentando sua taxa de assertividade e consequentemente diminuindo seu CAC.

Uma forma de conseguir essas conversões de maneira certeira é realizando o outbound 2.0. Ao prospectar um lead B2B que faz parte do seu ICP de forma ativa, as chances do negócio ser fechado são muito maiores.

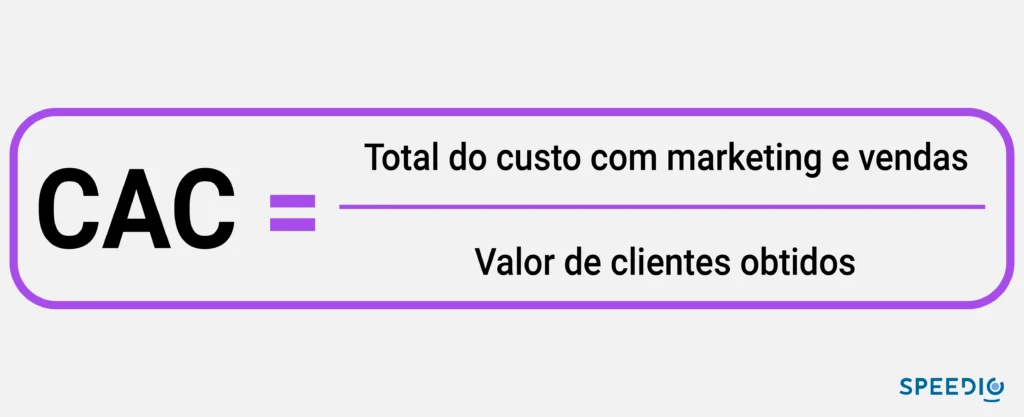

Como calcular o CAC?

Despesas do marketing são apenas a ponta do iceberg. Esse custo é diluído em diferentes formas como no salário das equipes de vendas e marketing, passando por participação em feiras e até mesmo treinamentos comerciais.

Além de despesas com pessoal, custo com equipamentos e softwares também entram na conta, assim como custo com viagens. Todo investimento da empresa entra no cálculo.

O cálculo é feito de uma forma bem simples: todo valor investido é dividido pelo número de clientes ativos.

Por isso o custo para adquirir o cliente precisa ser baixo e o tempo dele com a empresa precisa ser alto. Dessa forma você recupera o que foi investido nele, que passa a gerar lucro de uma forma muito mais rápida.

CLV, o que é?

CLV é a sigla para Customer Lifetime Value, ou Valor do Tempo de Vida do Cliente. Refere-se ao valor total que um cliente provavelmente gastará em produtos ou serviços de uma empresa durante sua vida como cliente. É um indicador importante para entender o valor gerado por cada cliente.

O CLV é importante para que você possa traçar o futuro da sua empresa de uma forma segura, investindo e tendo certeza de que aquela meta pode ser alcançada sem sustos. Por isso, ter um LTV bem definido e certeiro é tão importante.

A importância do CLV

Como falamos anteriormente, fidelizar o clientes é uma ótima estratégia para que ele fique mais tempo. Empresas que possuem esse formato de negócio costumam reter clientes por mais tempo e por isso conseguem calcular mais facilmente o CLV.

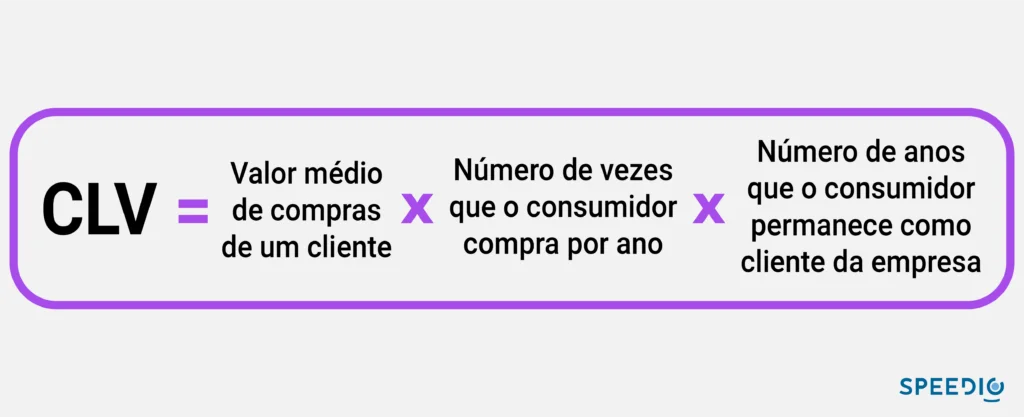

Como calcular o CLV?

Igual aos exemplos anteriores, é preciso ter outras métricas e números fechados. Estamos levando em consideração que a sua empresa mantém um crescimento contínuo de bons resultados.

Para isso você precisará ver o valor médio das compras do seu cliente e multiplicar pelo número de vezes que ele comprou no ano. O resultado será multiplicado pelo número de anos que ele esteve sendo seu cliente.

O que é ROI?

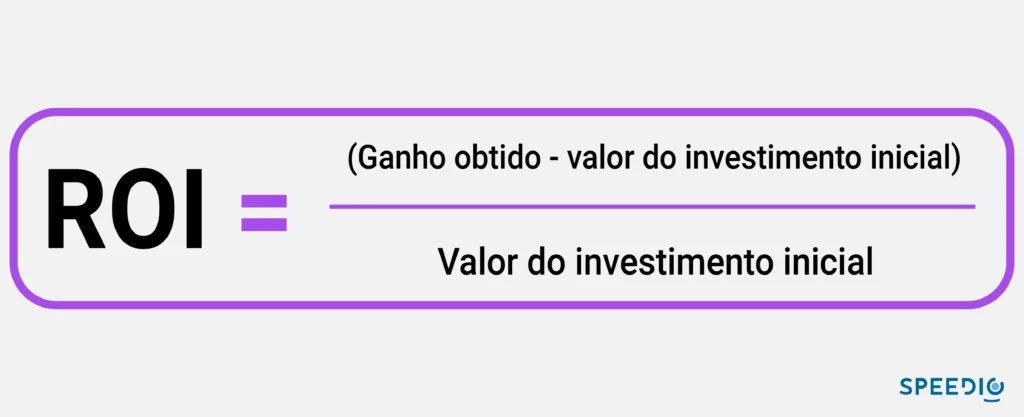

ROI é a sigla para Return on Investment, ou Retorno sobre Investimento. É uma métrica utilizada para calcular o retorno financeiro de um investimento, comparando o lucro líquido obtido com o valor investido. O ROI é calculado pela fórmula: (Lucro do Investimento – Custo do Investimento) / Custo do Investimento.

A análise das outras métricas, e as atitudes tomadas diante delas, se tornam fundamentais para que esse resultado seja positivo. Se você conseguir captar um bom investimento e analisar suas métricas bem de perto, provavelmente terá lucro, caso contrário…

Bem, ninguém quer ficar no prejuízo né? Além disso, ele te ajuda na hora de conseguir aprovação de novos projetos. Se a estimativa é sempre positiva, dificilmente encontrará barreiras.

Como calcular o ROI?

A fórmula é simples para realizar: Você vai pegar seus ganhos obtidos e subtrair pelo investimento inicial. O resultado será dividido pelo mesmo valor do investimento inicial.

MRR, o que é?

MRR, ou Receita Mensal Recorrente, é uma métrica crucial em negócios de assinatura, refletindo o total de receitas recorrentes geradas mensalmente. Ajuda na previsão de fluxos de caixa, avaliação de crescimento e retenção de clientes, sendo essencial para o planejamento estratégico e avaliação do desempenho financeiro da empresa.

A importância do MRR

O MRR (Receita Mensal Recorrente) é vital para empresas de assinatura, proporcionando visibilidade constante do fluxo de receitas. Facilita previsões financeiras, avaliação de estabilidade e crescimento do negócio. Sua análise ajuda a identificar áreas de melhoria, reter clientes e otimizar estratégias de precificação e vendas.

Como calcular o MRR?

Calcular o MRR envolve somar as receitas mensais recorrentes de todos os clientes. Multiplique o valor da assinatura mensal pelo número de clientes em cada segmento de preço. Some esses totais para obter o MRR. Inclua receitas de upgrades e subtraia churns para maior precisão.

NRR, o que é?

NRR, ou Net Revenue Retention, é uma métrica que mede a capacidade de uma empresa em reter e expandir receitas de sua base de clientes existente, sem considerar novas vendas.

A importância do NRR

O NRR (Net Revenue Retention) é essencial para avaliar a saúde financeira e a satisfação do cliente em negócios recorrentes. Um NRR alto indica forte retenção e expansão de receitas dos clientes existentes. Isso reflete a lealdade do cliente, reduz o custo de aquisição e impulsiona o crescimento sustentável.

Como calcular o NRR?

Para calcular o NRR (Net Revenue Retention), some as receitas recorrentes do final de um período às receitas expandidas, subtraindo as receitas perdidas e contraídas. Divida o resultado pela receita recorrente do início do período. Multiplique por 100 para obter a porcentagem. Um NRR acima de 100% indica crescimento.

A importância das métricas de vendas

Como pudemos ver, analisar o CLV, LTV, CAC e ROI deve se tornar mais do que parte do seu dia-a-dia e sim estar inserido no DNA da sua empresa, assim como o MRR e o NRR.

Outro fator importante que não pode ser ignorado é a seriedade e transparência na hora de coletar esses dados. Nunca mascare algum número para mostrar que os resultados estão “bons” pois isso pode gerar uma bola de neve e ocasionar investimentos errados.

O mesmo vale para erros para “menos”, é necessária atenção redobrada para que todos as métricas estejam corretas e a sua empresa possa crescer do jeito certo.

Para quem realiza o outbound 2.0, esses números positivos se tornam mais facilmente alcançáveis, levando em consideração o que dissemos acima.

Por fim, a nossa dica é: preste atenção nos seus números e os escute, pois eles não vão mentir para você.

para sua empresa